▲在股災發生的時候,該挑選什麼國家或區域來投資呢?(圖/路透社)

●錢世傑Dr. J/低調的法律及投資研究者

反彈幅度差很大

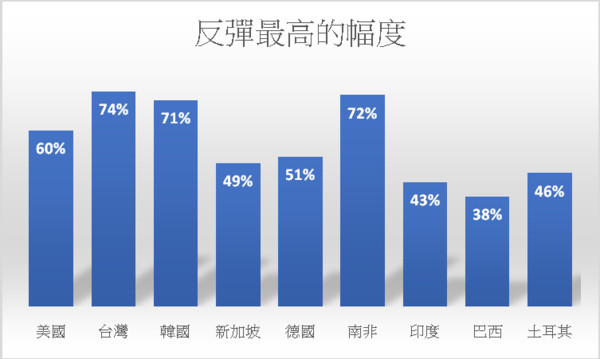

美股從二萬九跌到一萬八,又反彈到了二萬四,反彈幅度達60%;德國是歐洲經濟大國,從接近一萬三千點跌到八千二,又反彈到了一萬零六百點,反彈幅度僅有51%。

▲美國等九國反彈幅度。(圖/錢世傑提供)

各國反彈幅度不一,至於台灣則是強勢反彈,在上列國家中名列第一,高達74%,同為亞洲競爭對手的韓國表現也不錯,高達71%,至於新加坡僅有49%;如果繼續看國人最愛的南非,以及印度、巴西、土耳其,則會發現除了南非反彈高達72%之外,印度、巴西、土耳其則不到50%。

股災,挑選投資清單的最佳時機

一句股市諺語:「潮水退去了,才知道誰在裸泳。」

在股災發生的時候,該挑選什麼國家或區域來投資呢?反彈較高的國家嗎?還是這些還沒反彈的國家?

我個人設定的條件是將反彈較高、經濟體質較為健康的國家或區域列為投資清單,像是台灣、韓國向來是我的投資清單,平常時機不必急著操作,等待殺低的時候,再以ETF或基金等工具在低點買進。

德國、新加坡的反彈幅度不高,參考其過去的經濟表現,反而應該是最正常的現象,仍然可以列入投資清單中;只是這些國家要跌到相對低點的機率會比較小;雖然比較小,但只要耐心等待還是有機會。

為什麼未將南非、印度、巴西、土耳其列入投資清單呢?

南非、印度、巴西、土耳其這幾個國家向來沒有被我列入投資清單中,主要的原因在於這幾個國家的「外債」一直在標高,請各位自行上網蒐尋「國家、外債」,列出2010年迄今的外債走勢,這幾個國家在2008年金融海嘯結束後,趁著利率走低之際,借了許多外債,而且隨著利率持續低迷,外債一路攀高,愈來愈嚴重。

接著,再請比對相關媒體報導:是否有針對這些國家的外債危機進行討論,以進一步確認自己的觀點。最後,檢查這些國家的匯率。

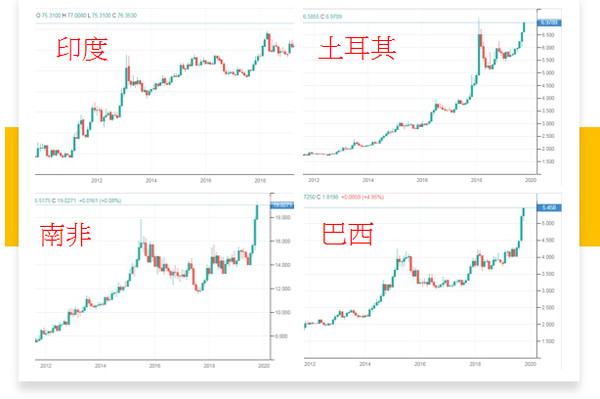

▲印度等四國匯率月線走勢。(圖/錢世傑提供)(資料引自tradingeconomics.com)

外債很多且經濟不穩定或弱勢的國家,一遇到股災,匯率更會持續走貶,如上圖,這些國家的匯率都走貶(這四個國家往上為走貶)。由於外債大多是用美元計價,匯率走貶會讓外債膨脹,產生嚴重的惡性循換;匯率快速貶值的國家,最常見的因應手段就是提高利率,用比較白話的方式來說,用極高的利息讓資金不要繼續外流,只要匯率不要再持續走貶,就可以降低外債膨脹的風險。

2018年,包括但不限這幾個國家都已經遭遇過一次匯率所引發的債務膨脹風險,時至今日,匯率貶值更形嚴重,即使這些國家的股市跌幅也是相當驚人,我個人還是選擇避開,不會因為看到這些國家反彈幅度落後,就選擇這種退潮後發現沒穿褲子的國家。

畢竟這些國家之所以反彈落後,當然有其背後看不到的原因,外債僅是其中之一;對於這些國家反彈幅度落後,我個人完全不會期待這些國家能補足反彈幅度,因為不管未來能否補足反彈的幅度,對我而言,這些國家體質都是比較孱弱,不會列入我的投資清單中。

結論

股災發生如同退潮的效果,可以檢驗出哪些國家或地區是沒穿褲子,如果匯率持續貶值,代表投資人思考這些國家地區的經濟發展顯然缺乏信心,匯率之所以弱勢必然有其背後發生的原因。

許多國家的民族性會利用低利率到處借錢,即使利率沒有反彈,但當匯率走貶時,還會讓外債膨脹到不可收拾的境地;因此,外債嚴重、匯率持續貶值的國家,建議還是敬而遠之。

熱門推薦》

●以上言論不代表本網立場,歡迎投書《雲論》讓優質好文被更多人看見,請寄editor88@ettoday.net或點此投稿,本網保有文字刪修權。

讀者迴響